アメリカは最先端かつ高水準の医療が受けられる、という話を聞きます。

確かに医療技術は進んでいて、その恩恵を受けられることもありますが、治療費はとても高額で制度はとても複雑です。

その上、日本人には馴染みがなく理解し難い点もあるため、日米の異なる点をよく理解していないと意外な落とし穴に遭遇してしまうかもしれません。

医療と保険制度について知識を深めれば、病気や怪我をした時に高額な医療費の負担に慌てなくて済みます。

アメリカで生活する際は、現地の医療保険制度の仕組みを把握しておきましょう。

アメリカの医療費が高額である理由とは

日本では国が一律の診療報酬を定めており、国民は自由に医療機関を選択し、受診することができます。

医者の腕に関係なく、少ない費用負担で医療を受けやすいシステムになっていますよね。

一方、アメリカでは競争原理に基づき、医療機関や製薬会社が価格を設定しています。

腕のいい医者は診療報酬を高く設定し、検査や薬を使用するのにも高額な費用が請求されます。

これには質の高い医療を受けたり、薬を利用するには相応の対価が必要という考えが根底にあります。

また、人件費、施設費も高いことに加えて、医療訴訟も極めて多いのも医療費が高い理由に挙げられます。

医療機関の自由裁量によって定められた高額な医療費はアメリカ国民の生活の大きな負担となっています。そのため、アメリカにおける自己破産の原因のひとつは医療費の支払いです。

アメリカの医療保険の特徴。加入は任意

医療保険への加入は任意

まず、アメリカには日本のような国民健康保険がありません。

アメリカでは、公的な医療保険の対象となるのは65歳以上の高齢者、障害者、低所得者に限定されています。

それゆえ世界的にも非常に高額な医療費と4,000万人以上といわれる無保険者、医療費の負担による破産が社会問題となっていました。

上記以外では一般的に民間の保険に加入している人がほとんどです。

医療費が高額な分、保険料も高くなるので中には保険に加入できない、しない人も見受けられます。

つまり、法律で社会保険に加入することが義務付けられている日本とは異なり、保険に加入するか否かは基本的に個人に任されているのです。

オバマケアに効果はあったが・・

その問題解決策としてオバマ政権時代に、全国民に医療保険加入を義務付けることなどが盛り込まれた医療保険制度改革法(Patient Protection and Affordable Care Act / ACA)、通称「オバマケア」が始まりました。

健康状態や年齢に関係なく良質の健康保険に加入できるようにした効果はあったものの、保険料が年々増加し、保険加入者の負担と批判も増えました。

そのためトランプ政権ではオバマケアを廃止する動きがあり、2019年からは加入義務がなくなっています。

※より詳しい情報は政府の医療保険に関するウェブサイトから確認できます。

- https://www.usa.gov/health-insurance

- https://www.healthcare.gov/

- https://www.usa.gov/finding-health-insurance

- https://www.cms.gov/

Medicare…アメリカ政府による65歳以上の高齢者や身体障害者向けの医療保険

URL:https://www.medicare.gov/

Medicaid…アメリカ政府による低所得者向けの医療保険

URL:https://www.medicaid.gov/

3つの区分があるアメリカの保険種類

一概に医療保険と言っても診療内容によって保険の種類が異なります。

主に以下の3つの区分に分けられ、歯科や視力矯正のための眼科が別枠の保険が設定されていることが多いです。

歯が丈夫だったり、視力が良いという場合はこの保険に加入しないという選択肢を取る人もいます。

健康保険(Medical)

歯科保険、視力矯正保険の2種類以外の医療、が対象になります。

妊娠・出産は費用が高額なため、含まれていないプランもあるので加入する際には注意が必要です。

歯科保険(Dental)

一般的に定期健診やクリーニングなどの予防、詰め物や抜歯などの基礎治療、クラウン、入れ歯、ブリッジなどの高額治療が含まれます。

保険によっては日本では保険対象外の矯正やインプラントが適用されるプランもあります。

また、歯科保険を選ぶときには免責期間(Waiting Period)についてよく確認しておきましょう。

加入に際しての審査はありませんが、加入後に免責期間があるのが一般的です。

定期健診やクリーニングは行うことができますが、歯のトラブルが起きたとしても数カ月待たないと保険を使えない、ということになります。

視力矯正保険(Vision)

視力矯正の検査や眼鏡、コンタクトレンズのための保険です。

視力検査、眼鏡レンズ、コンタクトレンズ、眼鏡フレームが対象となります。目の疾病、傷害については一般医療保険に含まれます。

医療保険を理解する重要用語「ネットワーク」

次に、アメリカは加入している保険がどの医療機関でも使える訳ではありません。加入している保険に応じて選べる医療機関と自己負担額が異なります。

アメリカの医療保険を理解するのに重要な用語がいくつかありますが、最も押さえておきたい用語のひとつがネットワークとそのプランについてです。

ネットワークとは(Network)

ネットワークとはその名の表す通り、保険会社と提携している医療機関(医師、病院、クリニック、ラボなど)が集まって作られた組織です。

保険会社が提携している医療機関(ネットワーク内/In-Network)であれば割引価格で医療サービスを受けることができます。

逆に、提携してない医療機関(ネットワーク外/Out-Network)を利用すると、保険が使えないか、患者の自己負担が増えます。

同じ保険会社であってもプランによってネットワークが異なるので、保険を選ぶ際には慎重に吟味しなければなりません。

それでは主なネットワークを見ていきましょう。

Indemnity(Fee-for-Service Plans)

医療費は出来高払いで保険が適用されます。患者が医療機関を自由に選択でき、紹介状(referral)なしでも専門医にかかることができるメリットがある一方、自己負担額が多くなります。また、一旦自分で医療費を全額支払い、後で保険会社に請求するといった面倒な手続きが必要な場合が多いです。保険料が非常に高いので、加入する人は少なくなっています。

HMO(Health Maintenance Organization)

HMOネットワーク内から主治医(かかりつけ医:Primary Care Physician)を選び、原則として主治医を通して治療を行います。病気になったらまずは主治医のところに行って相談・診察を受け、治療や検査の必要性に応じてネットワーク内の専門医を紹介してもらいます。つまり、主治医を通さなければ専門医にはかかれない仕組みになっています。緊急時を除いて、ネットワーク外の医療機関を利用した場合は保険は適用されません。最も医療費が安く抑えられますが、その分制約も多いです。

PPO(Preferred Provider Organization)

提携しているネットワーク内でどの専門分野でも、でかかりたい医師や病院を紹介なしで選ぶことができます。ネットワーク外の医療機関も利用可能ですが、その場合は自己負担が割高になります。

一見、どの医療機関でも選択できて便利に見えますが、自由度が高い分リスクがあります。HMO と比べると PPO は殆どのケースで自己負担が高く設定されています。

POS(Point of Service)

PPOとHMOの中間型です。HMOと同様、主治医を指定する必要はありますが、ネットワーク内であれば、主治医の紹介なしでも他の医療機関を利用することができます。ネットワーク外の医療機関も利用することができますが、主治医からの紹介が必要な場合もあり、自己負担額が多くなります。

HDHP(High Deductible Health Plan)

HSA(Health Savings Account)やHRA(Health Reimbursement Arrangement)など医療用の特別な口座を開設して利用できます。他の保険プランに比べて自己負担額が高く設定されていますが、アメリカでも医療費として使ったお金は課税対象外にすることができるので、その制度を利用して医療費の管理と運用を行うことができます。つまり、より多い自己負担額というリスクを取る代わりに非課税で拠出・積立が可能な医療積立口座と併用して運用できるよう自由度の高いメリットがあります。

アメリカ政府ウェブサイトのネットワークについて

- https://www.healthcare.gov/choose-a-plan/plan-types/

- https://marketplace.cms.gov/outreach-and-education/what-you-should-know-provider-networks.pdf

各ネットワークの比較

自己負担額と保険会社の支払い制度

日本では保険が適用される医療行為や薬を利用する場合の自己負担は3割です。

医療報酬も一定なので同じ医療サービスを受ける場合の自己負担額は簡単に計算することができます。

しかし、アメリカは加入する保険会社のプランによって自己負担額もそれぞれ異なります。

その違いは保険会社が設定する以下の金額によって左右されます。

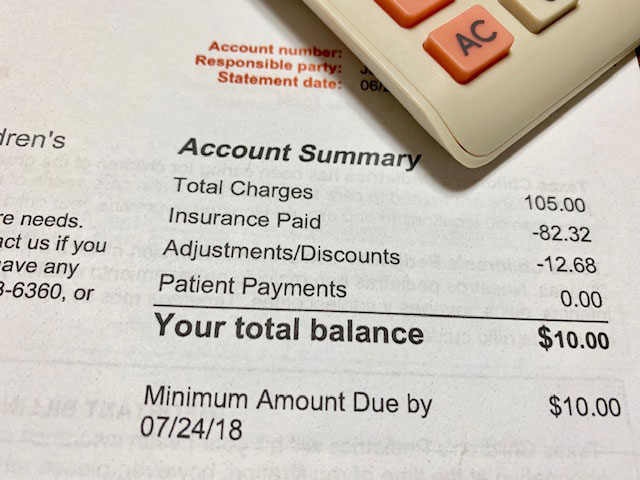

Deductible(自己負担額=保険会社免責額)

それぞれの保険プランでは保険でカバーされる医療費において、保険会社が支払いを開始する前に加入者が年間で負担する金額を定めています。

期間内に何度病院に行っても医療費の合計がこの金額を超えない限りはすべて自己負担になります。

例えば、加入している保険のDeductibleが$1,500だったとします。

病院に行って医療費が$500かかった場合、費用は全額自己負担となります。年間の医療費が$1500を超えると、超えた分の一部を保険会社が負担し始めるという制度です。

ただし一部の予防医療サービスなど、すべての医療サービスがDeductibleの対象となるわけではないので注意が必要です。

また、この金額は保険の更新日(多くは1月1日)にリセットされます。$1,500のDeductibleで12月までに合計$1,300の医療費を支払っていたとしても、1月にはゼロからのスタートになってしまうのです。

(※単純に辞書で『Deductible』を調べると『控除する』という意味で捉えがちですが、アメリカの医療保険で使われる際は、加入者の負担額を指します。『免責額』という表現をされることもあり、この場合の暗黙の主語は保険会社で、医療費の支払額から保険会社が差し引くことのできる額を示しています。)

気を付けておきたいのが歯科保険です。

歯科保険は保険会社負担のMaximum Benefit(年間保険給付限度額)という上限金額を設定しています。これを超える金額はすべて保険加入者が負担するプランが一般的です。

例えば、Maximum Benefitが$1,000として1年間にネットワーク内の歯科で定期健診、クリーニングに加えて保険対象の虫歯の治療をしたとします。

保険会社の割引価格を適用した医療費の合計金額が$1,600だった場合、$1,000は保険会社が支払い、残りの$600は自己負担となります。

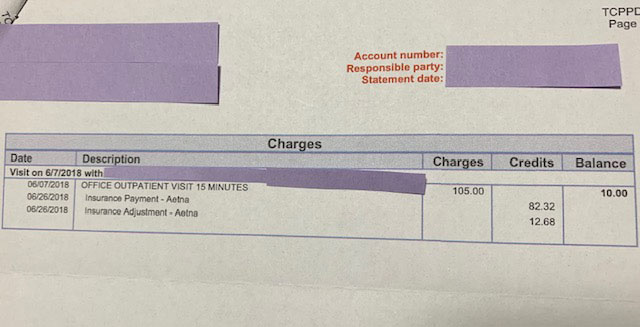

Allowed Amount

保険でカバーされる医療サービスにおいて、保険給付計算の対象となる金額です。

請求総額から割引額や保険対象外の医療費が差し引かれた金額となります。

ネットワーク内の医療機関を利用してAllowed Amountを超える金額が発生したとしても、差額を請求されることはほとんどありません。(※Approved charge、Allowable Charge、Payment Allowance、Negotiated Rate、Eligible Expenseなどと呼ばれることもあります。)

Balance Billing

一方、ネットワーク外の医療機関では差額の支払い義務が発生します。

医療機関が医療サービスに対する請求額と保険会社が保険給付精算の対象とするAllowed Amount の差額を請求することをBalance Billingと言います。

Co-Payment

保険でカバーされる医療サービスを受ける際に、医療機関に対して支払う一定額の自己負担額です。

通常、病院に行くたびに医療機関の受付窓口で支払います。保険プランによって幅がありますが、$15~25が一般的な金額です。処方箋薬についてもCo-Paymentが設定されている場合があります。

また、Co-PaymentはDeductibleの計算には含まれないことが多いです。

Co-Insurance

保険でカバーされる医療サービスにおいて、Deductibleを満たした後に加入者が負担する医療費の割合を指します。

例えば、保険会社と加入者の割合がそれぞれ80%と20%だったとします。

Deductibleを超えた後にかかった医療費の請求が$100だった場合、自己負担額は$20です。

自己負担金額が年間の上限額を超えた後は、保険会社が全額支払います。

(Annual-) Out-of-Pocket-Maximum(年間自己負担限度額)

保険対象となる医療費の最大自己負担額を指します。

Deductibleを超えて、なおかつDeductible、Co-Payment、Co-Insurance、Essential Health Benefits(検体検査や予防医療サービスなど10項目の医療サービス)の合計がOut-of-Pocket Maximumに達すると、それ以降の医療費はすべて保険会社から支払われます。

Deductible同様、保険の更新日にリセットされます。

医療保険の加入方法

それではアメリカで生活する上でどのような保険に加入することができるのでしょうか。

就業形態や滞在目的によって異なりますが、

- 勤務先が提携している団体保険

- 個人用の保険

- 学生向け保険

が主になります。

団体保険への加入

一般的に団体保険は勤務先または所属する団体が提携している民間の保険に加入します。

加入できる保険の種類は企業が選んだプランのみの場合と、複数のプランから従業員が選択できる場合があります。歯科保険や視力矯正保険が含まれているかは企業によって異なります。

また、福利厚生として提供されている場合は保険料の一部を企業が負担することもあります。

企業が福利厚生の一環として提供する医療保険は就職・転職の際に重要視するポイントであり、質の高い従業員の獲得や定着率に影響するので、企業側も慎重です。

個人保険への加入

自営業または勤務先が保険を提供していない場合は個人で保険に加入します。

様々な保険会社やプランから選べるという自由度は高いですが、保険料は全額自己負担となるため、加入前に十分な比較と検討が必要です。健康状況、病歴、年齢に応じて加入できるプランが異なるので、加入者の予算とニーズに合う保険を選択するのが重要となります。

また、同様の内容の保険に加入する場合、団体保険に比べると費用が高いです。

民間保険会社の比較サイト:

- Best Health Insurance Companies of 2019

- Most popular health insurance companies on Insurance.com

- Best health insurance providers 2019: get yourself covered

学生向け保険

アメリカの学生は学校(大学、コミュニティカレッジ、専門学校など)が提供している学生向け保険に加入することができます。

一般的に語学学校は各自で加入しなければならず、大学は学校指定の保険に加入を義務付けているところが多いです。

留学手続きの際に、学校の事務所に問い合わせておきましょう。

もし個人で加入する場合は、期間と補償内容に応じて留学生向けの保険または長期海外旅行保険を選びます。

海外旅行保険は通常、歯科保険、妊娠・出産、既往症など対象外です。

大学に所属している場合でも、研究留学で博士研究員(いわゆるポスドク)としてアメリカに滞在する方は大学職員として扱われます。

その際、ポジションが有給であれば大学職員用の医療保険に加入することができます。

初年度は無給で翌年度からは有給、という契約の場合は大学側事務局に加入できる時期をあらかじめ確かめておく必要があります。

参考サイト:

保険加入後の待機期間に注意

保険プランによっては待機期間が定められており、医療費が支払われるには加入後に一定期間が経ってからの治療が対象になるので加入前に注意しておきましょう。

最後に。覚えて欲しい4つの項目

医療は生活に身近なものです。

医療と保険制度について知識を深めておけば、病気や怪我をした時に高額な医療費の負担に慌てなくて済みます。

聞きなれない用語をたくさん述べてきましたが、覚えておいて欲しい項目はこの4つです。

- 加入している保険で使える医療機関のネットワークを確認しておく

- 病院にかかる際には事前に『保険を有効に使いたい』と伝える

- 保険を選ぶ際は医療費の自己負担額と保険料のバランスをよく考える

- 個々の健康状況、経済状況、家庭環境に応じて毎年プランを見直す

アメリカ生活がより良いものとなるよう、予期せぬ事態の備えとして有効利用していただけると幸いです。

世界中の日本人が参加する「せかいじゅうサロン」

世界へ広がる海外移住コミュニティ

世界中の日本人同士が繋がり、情報提供したり、チャレンジしたり、互助できるコミュニティ「せかいじゅうサロン」

参加無料。気軽に繋がってください。(2025年6月時点:参加者5800名超えました)

“【特別公開】世界で自由にひとりIT起業”

WEBマーケティングスキルは「世界どこでも働けるワークスタイル」を可能に。

1年で海外居住資金も作れるWEBスキル講座を無料配布中↓